個人年金保険への加入前に押さえておくべき3つのデメリットとは?

- 2018.07.17

- 個人型確定拠出年金iDeCo(イデコ) 個人年金保険 国民年金基金

公的年金(国民年金・厚生年金)に不信感があり、民間の個人年保険への加入を検討しているが、実際にはどのような内容の保険なのかしっかり理解できていない方も多いはずです。

そこで、今回は個人年金保険加入前に押さえておいて頂きたい下記ポイントについて解説します。

・個人年金保険とは?どのような内容の保険か?

・個人年金保険は加入すべき保険か?

・個人年金保険への加入のデメリット

・個人年金保険と国民年金基金やiDeCo(イデコ)ではどちらを優先すべきか?

個人年金保険は、公的年金(国民年金・厚生年金)に不安を感じている方が多い中で、老後の備えとして加入を検討することもあると思いますが、加入前に確認しておくべきデメリットもあります。

個人年金保険の加入前にデメリットを確認するとともに、個人年金保険よりも優先的に利用すべき制度についてもご紹介します。

目次

1.個人年金保険とは?

個人年金保険とは、一定期間保険料を払い込み、契約時に定めた年齢から一定期間もしくは一生涯に渡って年金形式で保険金を受取るタイプの保険です。

年金受取開始前に被保険者が死亡しても大きな保障はなく、保険料払込相当額が死亡保険金として支払われます。

個人年金保険は、年金の受取方法によって、大きく3つのタイプがあります。

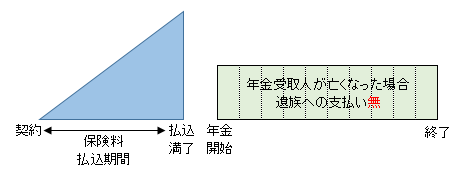

・有期年金タイプ

有期年金は、契約時に定めた期間、年金受取人が生存している場合にのみ年金が支払われます。確定年金とは異なり、契約時に定めた期間中であっても年金受取人が亡くなると、そこで年金はストップします。確定年金のような遺族への年金や一時金の支払いはありません。

有期年金のメリットは、同一の年金を受け取ると仮定した場合、「確定年金」や「終身年金」に比べて保険料が安い点です。一方、年金受取開始後すぐに亡くなってしまった場合、支払った保険料に対して受け取った年金額が下回ってしまうリスクがあります。

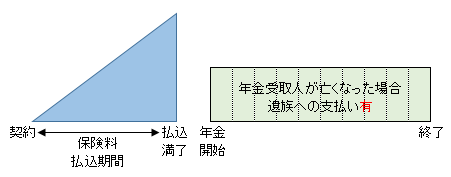

・確定年金タイプ

確定年金は、年金受取開始後、年金受取人の生死に関わらず、契約時に定めた一定期間(10年・15年など)の年金が受け取れます。年金受取期間中に年金受取人が死亡した場合、残期間に対応する年金は遺族が受け取れます。遺族が受け取れる残期間分の年金は一時金で受け取ることも可能です。

民間の保険会社が販売している個人年金保険の多くの契約が10年や15年等の確定年金です。

確定年金のメリットは、契約時に定めた一定期間の年金は確実に受け取ることが出来る点です。一方、契約時に定めた期間を大幅に上回って長生きするリスクがあります。

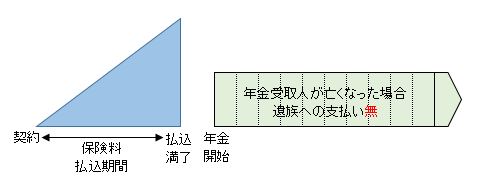

・終身年金タイプ

終身年金は年金受取人が生きている間、一生涯年金を受け取ることができます。但し、年金受取人が亡くなると、年金の支払いはストップします。また、確定年金のような遺族への年金や一時金の支払いはありません。

公的年金である、老齢基礎年金や老齢厚生年金は、終身年金で、年金受給者が生きている限り、年金を受け取ることができます。

終身年金のメリットは、生きている限り一生涯年金を受け取ることが出来る点です。長生きすれば、支払った保険料を受け取る年金が上回ることになります。

一方、一生涯年金が受け取れるので、同一の年金を受け取ると仮定した場合、「確定年金」や「有期年金」と比べると保険料は高くなります。

2.個人年金保険には加入すべきか?

予定利率が下がっている現在の個人年金保険は、下記契約例の通り、ほとんど魅力のない商品になってしまいました。

【契約例】

商品:個人年金保険(10年確定年金)有配当

年金年額:100万円

被保険者:男性 35歳

保険期間:70歳

払込期間:60歳

月額保険料:31,890円

払込保険料総額:9,567,000円

受取年金総額:10,000,000円(配当金除く)

返戻率:104.5%(受取年金総額÷払込保険料総額×100)

上記契約例では配当金を除くと、25年間も保険料を払い続けて4.5%程度しか増えません。現在の予定利率では、個人年金保険は強くおすすめできる商品ではありません。

ただし、個人年金保険の保険料は個人年金保険料控除の対象なので、個人年金保険に加入することで、所得税を節税できるというメリットはあります。

3.個人年金保険への加入前に押さえておくべきデメリット

個人年金保険には、加入する前に確認しておいて頂きたいデメリットがあります。

・個人年金保険のデメリット①:早期解約のリスク

個人年金保険は、解約時には解約返戻金がありますが、加入後、早期に解約すると、解約返戻金が払い込んだ保険料を下回ります。上記契約例では、解約返戻金(配当金除く)が払込保険料を上回るのは22年後です。

老後資金として銀行に定期預金などで積み立てを行った場合、元本割れを起こすことはありませんが、個人年金保険であれば、保険料を払い込むほとんどの期間で元本割れを起こします。

仮に、何かしらの理由で現金が必要になり、個人年金保険を解約する必要がある場合には、大きな損失を被る可能性があります。

・個人年金保険のデメリット②インフレのリスク

金利の低い状態の時に個人年金保険に加入して、金利を長期間固定することは不利になる可能性が大きくなります。

インフレを簡単にご説明すると、モノの値段が上がり、お金の価値が下がることです。例えば、今まで100円で買えていた缶コーヒーがインフレで200円になったとしたら、お金の価値は1/2に下がったことになります。

日銀は前年比で2%の物価上昇を目標に金融緩和を行っています。日銀の狙い通りにインフレが発生すれば、約35年後にはお金の価値は半減します。

予定利率が固定された個人年金保険に加入することはインフレに負けてしまうリスクがあります。ただし、配当が出るのであれば、配当である程度のインフレリスクは回避できる可能性はあります。

参考:インフレのリスクとは?

・個人年金保険のデメリット③:保険会社の破たんリスク

個人年金保険は、長い期間加入する商品なので、その期間中に保険会社が破たんするリスクがあります。

銀行に老後資金を預ける場合、仮に銀行が破たんしても預金保険があり、ペイオフで元本1,000万円とその利息までが全額保護されます。

しかし、生命保険会社が破たんした場合、生命保険契約者保護機構があり、契約は継続できますが、補償されるのは、責任準備金の90%までとなっています。よって、契約時の年金年額が減額される可能性があります。

参考:生命保険会社が破たん(倒産)した場合、契約は補償される?

4.個人年金保険に加入するメリットはないのか?

個人年金保険に加入するメリットは、個人年金保険料控除が受けられることです。所得税で年間最大4万円、住民税で年間最大2.8万円の所得控除が可能です。

課税所得から上記の金額が控除できるので、その分、税金が安くなります。特に所得税の税率が高い方にとっては、節税額が大きくなります。

支払保険料に対する個人年金保険料控除の節税効果を銀行の普通預金金利0.001%と比べると、銀行に預けるよりも有利だといえます。

参考:開業医の方は生命保険料控除を活用すべきか?

5.個人年金保険と国民年金基金やiDeCo(イデコ)はどちらを優先すべきか?

個人年金保険と同様に公的年金の上乗せ制度として、国民年金基金や個人型確定拠出年金iDeCo(イデコ)がありますが、どちらを優先すべきなのでしょうか?

国民年金基金や個人型確定拠出年金iDeCo(イデコ)にもデメリットはありますが、両制度とも掛金が全額所得控除となる大きなメリットがあります。

国民年金基金の掛金は社会保険料控除の対象として全額が所得控除、個人型確定拠出年金iDeCo(イデコ)の掛金は小規模企業共済等掛金控除の対象として全額所得控除となります。

よって、国民年金基金や個人型確定拠出年金iDeCo(イデコ)をまずは活用すべきです。それでも余裕があれば、個人年金保険を検討するといいでしょう。

まとめ

上記の通り、個人年金保険には、いくつかのリスクがあります。加入を検討する際には、上記リスクを理解のうえ、検討されることをおすすめします。

なお、公的年金の上乗せを考えるのであれば、まず活用すべき制度は、国民年金基金や個人型確定拠出年金iDeCo(イデコ)です。両制度を活用し、それでも家計に余裕があり、個人年金保険料控除を活用し、節税したいということであれば、個人年金保険を検討するといいでしょう

ただし、個人年金保険料控除を活用できる上限の保険料(所得税で年間8万円)程度に抑えておく方が賢明です。

老後の備えのイメージがある個人年金保険ですが、個人年金保険は予定利率が低い状態で、インフレに負ける可能性があります。

年間8万円を超えて保険料を支払ってもそれ以上の所得控除は受けられませんので、メリットはありません。年間8万円を超えて個人年金保険に加入するくらいであれば、インフレに対応できる別の資産運用にお金を回すべきです。

・どのような保険を選んだらいいのかわからない

・今、加入している生命保険が、どのような保障内容になっているか確認してもらいたい

・見直し方をアドバイスして欲しいが、誰に相談していいか分からない など

保険の選び方や見直し方で悩まれている方は、保険のプロであるFP(ファイナンシャル・プランナー)による無料相談(大阪/兵庫/京都/奈良)をご利用ください。

生命保険相談・見直しトータルサポート(無料)

(大阪/兵庫/京都/奈良)

-

前の記事

個人年金保険とは?生命保険(死亡保険)との違いは? 2018.07.13

-

次の記事

生命保険の見直し(乗り換え)時にデメリットを避けるための注意点 2018.07.20