二次相続時に相続税が高額になる可能性があります!(相続対策の失敗例)

相続税を計算する際、配偶者には優遇措置(配偶者の税額軽減)があり、配偶者の法定相続分相当額か1億6千万円のどちらか多い金額までの相続であれば、相続税がかからないことをご存知の方は多いと思います。

①1億6千万円

②配偶者の法定相続分相当額

※配偶者には内縁の妻(夫)は含まれません。

※配偶者の税額軽減を利用するには、相続税がかからなくても申告手続きが必要となります。

しかし、一次相続でこの配偶者の税額軽減を最大限活用すると二次相続時に思わぬ高額な相続税を支払うことになりかねません。

今回は、一次相続時に二次相続を考慮しない場合の問題点について解説します。

目次

1.一次相続とは?

まずは、言葉の意味からご説明します。

一次相続とは、夫婦のどちらかが亡くなる1回目の相続で、通常は配偶者と子供が相続人になります。子供がいない場合は、配偶者と父母または、配偶者と兄弟姉妹等となります。

一次相続は配偶者が相続人となるため、配偶者の税額軽減が利用可能です。

2.二次相続とは?

二次相続とは、一次相続に続いて、配偶者が亡くなる2回目の相続で、通常は子供が相続人となります。相続人の中に配偶者がいないため、配偶者の税額軽減は利用できません。

3.二次相続を考慮しない一次相続の事例

冒頭でご紹介しました通り、相続税には配偶者の税額軽減があり、この特例を利用することにより、相続人に配偶者がいれば、相続税を大きく減らすことができます。

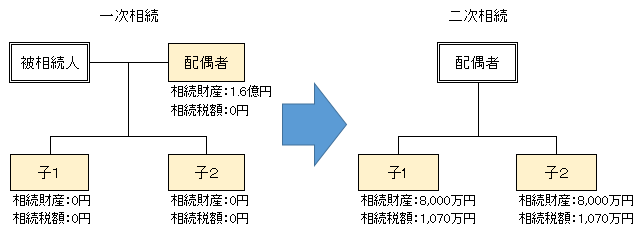

下記事例のように相続財産が1.6億円の場合、配偶者が全財産を相続することにより、税額軽減を最大限利用でき、相続税はゼロ(相続税の申告は必要)になります。一見素晴らしアイデアのように思えますが、大きな落とし穴があります。

【事例】

財産:1.6億円

法定相続人:配偶者、子供2人

≪一次相続で全財産を配偶者が相続する場合≫

一次相続時合計相続税額:0円

二次相続時合計相続税額:2,140万円

一次・二次合計相続税額:2,140万円

上記の通り、全財産を配偶者が相続した場合、一次相続時は相続税はゼロになりますが、二次相続時には子供2人の相続税は合計で2,140万円になります。

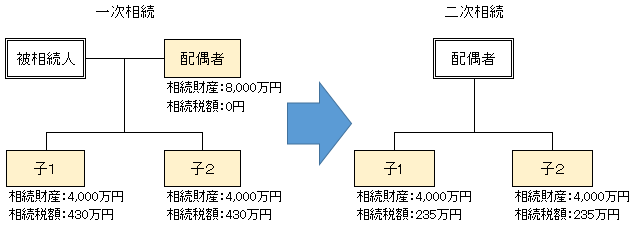

≪一次・二次相続とも法定相続分通り相続する場合≫

一次相続時合計相続税額:860万円

二次相続時合計相続税額:470万円

一次・二次合計相続税額:1,330万円

一方、一次、二次相続とも法定相続分通りに相続した場合には、一次相続では相続税が860万円と税額が大きくなるように思えますが、二次相続時には相続税が470万円となり、一次、二次相続の合計では1,330万円と、一次相続で全財産を配偶者が相続した場合に比べて相続税の総額は810万円安くなります。

上記の通り、二次相続を考慮せずに一次相続をしてしまうと、二次相続時に高額な相続税が課税されることになります。

4.二次相続が高額になる理由

二次相続時は配偶者の税額軽減が使えない事、また法定相続人が1人減ることから思っている以上に相続税額が高額になります。

更に、一次相続では利用しやすい小規模宅地の評価減の特例が二次相続時では利用できない可能性があるため、相続税額が高額になる要素が多くなります。

5.二次相続時の生命保険の効果

生命保険には、相続税の非課税枠(相続税法第12条)があり、「500万円×法定相続人の数」までの保険金には相続税は課税されません。この非課税枠を二次相続時に活用すると節税効果が高くなります。

非課税限度額 = 500万円 × 法定相続人の数

(例)相続人が配偶者と子供2人の場合、1,500万円(500万円×3人)

ただし、生命保険の契約形態は、「契約者:被保険者 被保険者:被相続人 受取人:相続人」である必要があります。

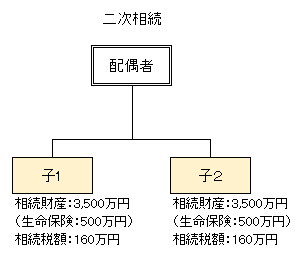

上記事例で、二次相続時に生命保険に加入したと仮定すると、下記のようになります。

【事例】

財産:8,000万円(内死亡保険金:1,000万円)

法定相続人:子供2人

法定相続人は2人なので、生命保険の非課税枠は1,000万円(500万円×2人)となります。仮に保険金額≒保険料である一時払終身保険に加入したとすると、相続税額は合計320万円となり、生命保険に加入しない場合の相続税額470万円と比べて、生命保険に加入するだけで150万円ほど相続税を圧縮できます。

まとめ

一次相続時の安易な遺産分割は、二次相続時に高額な相続税を発生させる可能性があります。

上記事例をご覧になれば、ご理解頂けるように一次相続時には二次相続についても考慮して、遺産分割等を行う必要があります。

また、二次相続時には、相続税の節税効果が期待できる生命保険の活用もご検討いただければと思います。

- どのような保険を選んだらいいのかわからない

- 今、加入している生命保険が、どのような保障内容になっているか確認してもらいたい

- 見直し方をアドバイスして欲しいが、誰に相談していいか分からない など

保険の選び方や見直し方で悩まれている方は、保険のプロであるFP(ファイナンシャル・プランナー)による無料相談(大阪/兵庫/京都/奈良)をご利用ください。

TEL:06-6303-7857

受付時間:午前9時~17時(平日)

生命保険相談・見直しトータルサポート(無料)

(大阪/兵庫/京都/奈良)

-

前の記事

自筆の遺言は無効になる可能性が高い? 2017.09.21

-

次の記事

なぜ、予定利率が下がると生命保険の保険料は上がるのか? 2017.09.27