相続時精算課税制度とは?暦年課税との違いとメリット・デメリット

- 2017.12.15

- 相続時精算課税制度

贈与には、暦年贈与以外に2,500万円までを非課税で贈与できる相続時精算課税制度があることをご存知でしょうか?

一見、お得に感じる制度ですが、相続時精算課税制度にはデメリットもあり、利用時には注意が必要です。相続時精算課税制度を利用する場合のメリット、デメリット、また、利用時の注意点について解説します。

目次

1.相続時精算課税制度とは?

暦年贈与は基礎控除が110万円と少額で、生前に被相続人から相続人等に財産の移転が行われにくい状況にありました。そこで親から子への早期の財産移転を促す目的で、平成15年に相続時精算課税制度が創設されました。

当制度は、60歳以上の父母又は祖父母から、それぞれ2,500万円までの生前贈与について贈与税が非課税となる制度です。

贈与財産の種類に制限はありません。また、2,500万円を一度に贈与しても非課税ですし、複数年に渡って贈与する場合も合計額が2,500万円になるまで贈与税は非課税となります。

但し、贈与時には非課税ですが、相続時に当制度を利用して贈与した財産を相続財産に加算して相続税を計算します。計算の際に支払った贈与税があれば、相続税から控除します。

制度の名前の通り、相続時に精算する制度です。

よって、贈与税の納税が免除されるわけではなく、課税が相続時に先延ばしになるだけで、当制度を利用したからといって節税になるわけではありません。

・相続人とは、被相続人の財産を引き継ぐ人

2.適用対象者

相続時精算課税制度の適用対象者は下記の方です。

・受贈者(もらう人):20歳以上の子(代襲相続人を含む)または孫

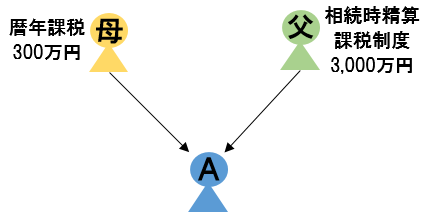

受贈者は、父からの贈与は相続時精算課税制度、母からの贈与は暦年贈与のような形で、父母又は祖父母ごとに贈与の方法(暦年課税か相続時精算課税制度)を選択可能です。

3.2,500万円を超える贈与があった場合の贈与税の計算

特別控除額の2,500万円を超える贈与があった場合、超えた額に一律20%の贈与税が課税されます。

また、相続時精算課税制度を選択していない贈与者からの贈与については、110万円の基礎控除を超えた額に贈与税が課税されます。

例えば、父親からの贈与は相続時精算課税制度を選択し、母親からの贈与については相続時精算課税制度を選択したとします。この場合、父親からの贈与は2,500万円までは贈与税は非課税ですが、母親からの贈与は基礎控除の110万円を超える部分について贈与税が課税されます。

4.相続時精算課税制度選択時の贈与税計算例

父母から以下の贈与を受けたAさんの贈与税は下記の通りです。

≪事例≫

父(68歳):3,000万円を贈与(相続時精算課税制度を選択)

母(62歳):300万円を贈与(暦年贈与)

父からの贈与

3,000万円-2,500万円=500万円

500万円×20%=100万円①

母からの贈与

300万円-110万円=190万円

190万円×10%=19万円②

Aさんの贈与税額(①+②)

100万円+19万円=119万円

5.相続時の取扱い

当制度を選択した贈与者が死亡した場合、当制度により贈与された財産を全て相続財産に加算し、相続税を計算します。相続税計算時に加算する贈与財産は贈与時の価格です。

当制度を利用した贈与時に贈与税を納付している場合には、相続税から控除します。相続税から控除しきれない贈与税がある場合には、還付されます。

6.相続時精算課税制度選択時の注意点

相続時精算課税制度を利用する場合には、下記のようなデメリットがあることに注意が必要です。

6-1.暦年課税に後戻りはできない

一度この制度を選択すると取り消すことはできず、暦年課税に戻すことはできません。暦年課税に後戻りはできませんので、当制度を選択する際は、十分な検討が必要です。

6-2.届出が必要

当制度を選択しようとする受贈者は、その選択に係る最初の贈与を受けた年の翌年2月1日から3月15日までの間に所轄税務署長に対して「相続時精算課税選択届出書」を受贈者の戸籍謄本など一定の書類とともに贈与税の申告書に添付して提出する必要があります。

届出をしなければ、暦年課税として基礎控除(110万)を超える贈与財産に贈与税が課税されてしまいます。

6-3.土地の贈与には注意が必要

相続時精算課税制度を利用して贈与した土地については、「小規模宅地の評価の特例」は利用不可となりますので、注意が必要です。

6-4.物納が不可

相続時精算課税制度を利用して贈与した財産については、物納の対象とすることができません。

7.相続時精算課税制度を利用するメリット

相続時精算課税制度を利用してメリットがある事例は下記の通りです。

7-1.相続税が課税されない方

相続時に相続税が課税されない方であれば、相続を待たずに大きな額の贈与が可能となります。特別控除額(2,500万円)を超えて贈与した場合でも相続税がゼロであれば、納付済みの贈与税は還付されます。

子や孫に対して2,500万円を暦年課税で1年間に贈与すると、贈与税が約800万円かかりますが、相続時精算課税制度であれば、相続を待たずに2,500万円までを無税で一気に贈与することが可能です。

7-2.収益物件を贈与する

相続時精算課税制度を活用し、マンションや駐車場などの収益物件を贈与すれば、相続財産の増加を防ぐことができます。また、収益物件のマンションや駐車場などからの収入の一部を利用して生命保険に加入し、相続時の納税資金や分割資金を準備することもできます。

7-3.値上がりする財産を贈与する

相続時精算課税制度を利用した贈与財産は、相続時には、贈与時の価額で持ち戻しとなるので、値上がりするような財産については、値上がり前に当制度を利用し、贈与しておくことにより、相続財産の増加を防ぐことができます。

まとめ

相続時精算課税制度は贈与税が節税できるわけではなく、相続時に課税が先延ばしになるだけという制度の仕組みを理解しておく必要があります。

一度、相続税精算課税制度を選択すると、暦年課税には後戻りできませんので、活用時にはメリットとデメリットを比較し慎重な検討が必要です。

-

前の記事

変額保険とは?定額保険との比較とメリット、デメリット 2017.12.12

-

次の記事

生前に大きな一時金を受け取れる三大疾病保障保険とは? 2017.12.22